Die beste Altersvorsorge

Empfehlungen für die private Altersvorsorge

Alleine mit der gesetzlichen Altersrente lässt sich der gewohnte Lebensstandard künftig nicht mehr sichern. Deshalb sollten Sie eine private Altersvorsorge treffen, um Ihre individuelle Rentenlücke zu schließen. Generell gilt, dass rund 20 Prozent des letzten Nettogehalts beim Renteneintritt entbehrlich sind, d. h. dieser Anteil entfällt auf Kosten, die im Ruhestand eher sinken. Unter anderem zählen dazu Fahrtkosten oder abbezahlte Baudarlehen. Übrig bleiben rund 80 Prozent, die für den Beibehalt Ihres bisherigen Lebensstandards notwendig sind.

Wie baut sich allerdings die ideale Zusatzrente auf? Wir zeigen Ihnen in drei Beispielen, mit welchen Säulen und Anlagen Sie Ihre Rententage finanziell stabilisieren bzw. stützen können:

Ab dem 35. Lebensjahr

Wenn noch vergleichsweise viele Jahre bis zum Renteneintritt vergehen, bietet sich für Sparer immer noch die Riester-Rente als 1. Grundsäule für die private Altersvorsorge an. Attraktiv sind Riester-Verträge dank der großzügigen staatlichen Förderung sowie den steuerlichen Vorteilen. So besteht die Riester-Förderung derzeit aus einer Grundzulage von 154,00 Euro und zusätzlich 185,00 Euro pro Kind (geboren vor 2008) bzw. sogar 300,00 Euro, wenn der Nachwuchs erst nach 2008 das Licht der Welt erblickte. Für die avisierte Personengruppe ab 35 Jahren weniger relevant: Der einmalige Riester-Bonus von 200,00 Euro bei Vertragsabschluss vor dem 25. Lebensjahr. Zusätzlich haben Riester-Sparer die Option, jährlich per Sonderausgabenabzug die Steuerlast um maximal 2.100,00 Euro zu senken – d. h. bis zu dieser Summe lassen sich die Beiträge von der Steuer absetzen. Zu beachten: Mindestbeitrag pro Jahr sind 60,00 Euro. Um die maximale Förderung zu erhalten, empfiehlt sich für ein 35-jähriges Paar (beide angestellt, zwei Kinder) ein Sparbetrag von 350,00 Euro monatlich. Nur ein Teil (245,81 Euro) davon muss indes selbst bezahlt werden. Den übrigen Restbetrag deckt die staatliche Förderung.

Als 2. Grundsäule für das Vorsorgedepot bietet sich die Betriebsrente an. Die betriebliche Altersvorsorge ist ebenfalls staatlich gefördert. So lassen sich jährlich bis zu 4,00 % der Beitragsbemessungsgrenze (BBG) zur gesetzlichen Rentenversicherung (West) steuer- und sozialabgabenfrei in eine betriebliche Direktversicherung überführen – 2012 heißt das max. 2.688,00 Euro.

Sofern das Vorsorgepaket immer noch nicht ausreicht, lässt sich zusätzlich ein Sparplan bzw. eine Privatrente abschließen. Wer sich für eine private Rentenversicherung entscheidet, sollte aufgrund des langen Ansparzeitraums über eine fondsgebundene Variante nachdenken. Jene verspricht tendenziell eine höhere Rendite. Bei diesem Modell kombinieren wir eine private Rentenvorsorge mit einem Fondssparplan, d. h. die Sparbeiträge wandern komplett oder anteilig in Investmentfonds. Neben dem Blick für attraktive Renditen müssen Sparer deshalb auch über ein Auge für Kursrisiken verfügen. Basierend auf unserer Altersannahme lässt sich die Laufzeit aber sehr langfristig planen, sodass sich die Wellenbewegungen am Markt i. d. R. relativieren (Cost-Average-Effekt). Darüber hinaus dürfen Anleger aktiv auf die Geldanlagestrategie der fondsgebundenen Rentenversicherung einwirken, z. B. durch shiften oder switchen. Alternativ kann u. a. Geld in einen klassischen Banksparplan fließen, der zwar wenig Flexibilität, aber hohe Sicherheit bietet.

Ab dem 45. Lebensjahr

Wie für die jüngeren Vorsorgespezialisten sollte auch bei Personen ab dem 45. Lebensjahr eine Riester-Rente als 1. Säule der Zusatzrente ins Auge gefasst werden. Die Vorteile sind die gleichen, das bedeutet staatliche Förderung inklusive Steuerersparnis und hohe Sicherheit. Die eigentliche Rendite hält sich aber in Grenzen, sodass mit der Betriebsrente auch die 2. Säule empfehlenswert bleibt. Anspruch auf eine betriebliche Altersvorsorge haben alle pflichtversicherten Arbeitnehmer, darunter primär sozialversicherungspflichtige Arbeiter, Angestellte sowie Azubis. Darüber hinaus außerdem (nicht-) beherrschende Geschäftsführer bzw. Gesellschafter einer GmbH sowie Mitglieder des Vorstandes einer AG.

Ab dem mittleren Lebensalter kommt evtl. eine fondsgebundene Rentenversicherung aufgrund der kürzeren Ansparzeit nicht mehr infrage. Alternativ lässt sich eine klassische private Rentenversicherung wählen, die mit Garantiezinsen von 1,75 % p.a. (Stand: 2012) sowie Überschussbeteiligungen punktet. Zwar mangelt es dem Klassiker an Flexibilität, doch die gewährleistete Sicherheit gleicht dieses Manko weitestgehend aus. Wer trotz der verkürzten Sparzeit bis zum Renteneintritt eine fondsgebundene Version präferiert, sollte auf das Risiko der Fonds achten und das Kapital rechtzeitig in sichere Fonds umschichten. Nicht zuletzt empfiehlt sich für die Altersvorsorge 45+ mitunter ein Sparplan, z. B. ein Wertpapiersparplan zum langfristigen Kapitalaufbau mit Fonds, ETFs oder Zertifikaten. Sparraten und –intervalle sind bei Wertpapiersparplänen meist frei wählbar.

Ab dem 50. Lebensjahr

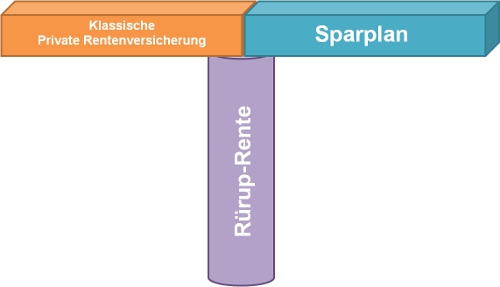

Prinzipiell lässt sich auch mit über 50 Jahren noch über eine Riester-Rente nachdenken – allerdings sind die Ergebnisse meist nicht sonderlich überzeugend. Gleiches gilt für denkbare Betriebsrenten. Unser Tipp: Potentielle Riester- oder Rentenverträge sollten ab dem 50. Lebensjahr vorab immer mit einem Experten durchgerechnet werden. Interessanter ist in der Regel die Rürup-Rente als Basis. Jährlich sind bis zu max. 20.000,00 Euro steuerlich absetzbar (Ehepartner: 40.000,00 Euro). Die Obergrenze gilt jedoch erst ab 2025 in voller Höhe. Bis dahin lässt sich nur ein prozentualer Anteil geltend machen (2012: 74 %). Wichtig: Für die Leistungen aus der Rürup-Rente sind in der Rentenphase entsprechend Steuern zu entrichten. Bis 2040 aber nur begrenzt. Wer beispielsweise 2012 in die Rentenphase eintritt, zahlt Steuern für 64 % seiner Rürup-Rente. Bis 2020 steigt der Prozentsatz jährlich um 1,00 %, danach 2,00 % pro Jahr bis 2040. Ergänzend empfehlen sich, wie bereits vorher erwähnt, eine klassische private Rentenversicherung sowie ein solider Sparplan (z. B. Banksparplan oder ein Tagesgeldsparplan.

Kostenloses und unverbindliches Angebot anfordern

Wenn Sie Interesse an einem kostenlosen und unverbindlichen Angebot für Ihre Altersvorsorge haben, können Sie ein solches nachfolgend anfordern.